ส่งต่อมรดกอย่างไร เมื่อไม่มีพินัยกรรม

ความตายเป็นสิ่งที่หลีกเลี่ยงไม่ได้ และไม่มีใครหนีความตายพ้นไปได้ จะดีกว่าไหมถ้าทรัพย์สมบัติที่สะสมมา ถูกส่งต่อให้กับคนที่เรารักและรักเรา ทั้งนี้การส่งต่อมรดกที่สร้างไว้สามารถทำได้หลากหลายวิธี เพื่อให้เราอุ่นใจได้ว่า เงินและทรัพย์สินต่าง ๆ ที่หามาได้ด้วยความสามารถของเรา จะถูกส่งต่อให้กับคนที่เราตั้งใจจะให้อย่างแท้จริง บทความนี้ก็ได้นำเอาข้อมูลที่เกี่ยวข้องกับการส่งต่อมรดกมาให้ทุกท่านได้ทำความเข้าใจครบทุกมุมแล้ว

สร้างมรดกให้ลูกหลาน เลือกส่งต่ออย่างอุ่นใจ ทำได้อย่างไรบ้าง

หลายคนอาจจะยังไม่เห็นความสำคัญของการวางแผนมรดก เนื่องจากคิดว่าเป็นเรื่องไกลตัว บางคนคิดว่าตนเองอายุยังน้อย ยังเหลือเวลาจัดการอะไรหลาย ๆ อย่างได้อีกนาน หรือบางคนอาจจะมีความเชื่อและกังวลว่า หากวางแผนมรดกเร็วจะเป็นการสาบแช่งตัวเองก็ได้

หรือบางคนก็อาจจะคิดว่า การคิดเรื่องการวางแผนมรดกนั้นเป็นเรื่องเฉพาะกลุ่ม เหมาะสำหรับคนที่มีทรัพย์สินเยอะ ๆ เท่านั้น ต้องบอกเลยว่าไม่ใช่ เพราะการวางแผนมรดก ตลอดจนการวางแผนภาษีมรดก มีจุดประสงค์เพื่อไม่ให้เกิดความขัดแย้งและความยุ่งยากกับคนข้างหลังเมื่อเสียชีวิตไปแล้ว ซึ่งสิ่งที่จะช่วยให้การจัดการมรดกที่สร้างมาถูกส่งถึงมือลูกหลาน หรือคนที่ต้องการให้ได้รับผลประโยชน์ได้อย่างถูกต้องตามกฎหมาย ตามความต้องการของเจ้าของมรดก ก็คือ “พินัยกรรม”

พินัยกรรม คือ คำสั่งของเจ้าของมรดก ว่าด้วยเรื่องความต้องการในการจัดการทรัพย์สินของตนเองหลังจากที่ตัวเองเสียชีวิตไปแล้ว พินัยกรรมถือเป็นนิติกรรมที่ต้องมีการทำตามรูปแบบที่กฎหมายกำหนดเท่านั้น จึงจะถือว่าพินัยกรรมนั้น ๆ มีผลบังคับใช้ตามกฎหมายอย่างสมบูรณ์ และเราเขียนพินัยกรรมก็เพื่อยกทรัพย์สินให้กับทายาทโดยพินัยกรรม คือ คนที่เราต้องการยกมรดกให้ โดยจะเป็นใครก็ได้ เพียงแค่เราระบุไว้ในพินัยกรรมให้ชัดเจน

รู้หรือไม่ สินทรัพย์ใดส่งต่อเป็นมรดกได้บ้าง

หลายคนอาจจะยังสงสัยอยู่ว่า สินทรัพย์ประเภทไหนบ้างที่ถูกเรียกว่ามรดก และอะไรที่จัดว่าเป็นมรดกที่สามารถส่งต่อได้ โดยหลังจากที่เจ้าของมรดกเสียชีวิต สินทรัพย์ทั้งหมดของผู้ตายจะถูกเรียกรวมกันว่า “กองมรดก” โดยจะประกอบด้วยสินทรัพย์ สิทธิ์ที่ผูกพันกับทรัพย์ เช่น สิทธิครอบครองที่ดิน ภาระจำยอมในที่ดิน ตลอดจนสิทธิหน้าที่และความรับผิดต่าง ๆ เช่น สิทธิในการเรียกร้องค่าจ้าง เรียกร้องให้จ่ายหนี้ หน้าที่ในการจ่ายหนี้สิน ความรับผิด เช่น ชดเชยค่าเสียหายจากการขับรถชนเมื่อเกิดอุบัติเหตุ ทั้งนี้ สิทธิหน้าที่และความรับผิดจะถูกยกเว้นตามสภาพ กรณีเป็นเรื่องที่ผู้ตายสามารถทำได้คนเดียวเท่านั้น

ถ้าจะกล่าวถึงสินทรัพย์ว่ามีอะไรบ้าง ที่สามารถส่งต่อเป็นมรดกได้ จะประกอบด้วย

- สินทรัพย์สภาพคล่อง เช่น เงินสด เงินฝาก ทองคำ เป็นต้น

- สินทรัพย์เพื่อการลงทุน เช่น ของสะสมที่มีมูลค่า ตราสารหนี้ กองทุนสำรองเลี้ยงชีพ กองทุนรวมต่าง ๆ อสังหาริมทรัพย์ เป็นต้น

- สินทรัพย์ส่วนตัว เช่น บ้าน คอนโด รถยนต์ รถจักรยานยนต์ ของสะสม สิ่งของทุกอย่างของเจ้าของมรดก เป็นต้น

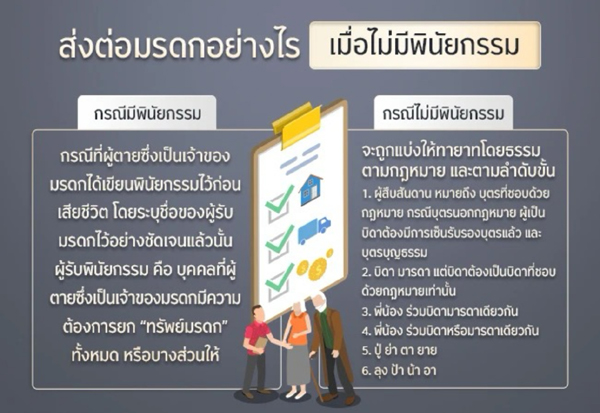

ความแตกต่างระหว่างการส่งต่อมรดก แบบมีพินัยกรรม และไม่มีพินัยกรรม

การส่งต่อมรดกให้กับคนข้างหลังจะถูกแบ่งออกเป็น 2 รูปแบบ คือ แบบมีพินัยกรรม และแบบไม่มีพินัยกรรม ซึ่งวิธีการรับมรดกทั้ง 2 แบบ สามารถทำได้ดังนี้

1. กรณีมีพินัยกรรม

กรณีที่ผู้ตายซึ่งเป็นเจ้าของมรดกได้เขียนพินัยกรรมไว้ก่อนเสียชีวิต โดยระบุชื่อของผู้รับมรดกไว้อย่างชัดเจนแล้วนั้น ผู้รับพินัยกรรม คือ บุคคลที่ผู้ตายซึ่งเป็นเจ้าของมรดกมีความต้องการยก “ทรัพย์มรดก” ทั้งหมด หรือบางส่วนให้ โดยผู้นั้นอาจจะเป็นญาติพี่น้อง บุคคลในครอบครัว หรือไม่ใช่บุคคลในครอบครัวก็ได้ และสามารถเป็นได้ทั้งบุคคลธรรมดาและนิติบุคคล หากมีส่วนที่เหลือจากที่ยกให้กับผู้รับพินัยกรรม ทรัพย์มรดกนั้นจะถูกแบ่งให้กับทายาทโดยธรรมต่อไป

2. กรณีไม่มีพินัยกรรม

กรณีที่ไม่ได้มีการวางแผนมรดก ไม่มีพินัยกรรมที่ระบุอย่างชัดเจนว่าต้องการยกทรัพย์สมบัติทั้งหมดของเจ้าของมรดกให้ใครหลังจากเสียชีวิตแล้ว ทรัพย์มรดกจะถูกแบ่งให้ทายาทโดยธรรมตามกฎหมาย และตามลำดับขั้น โดยทายาทโดยธรรมตามกฎหมายประกอบด้วย คู่สมรสที่ได้มีการจดทะเบียนสมรส และญาติ ซึ่งจะมีลำดับการรับมรดกที่แตกต่างกัน คือ

- ผู้สืบสันดาน หมายถึง บุตรที่ชอบด้วยกฎหมาย กรณีบุตรนอกกฎหมาย ผู้เป็นบิดาต้องมีการเซ็นรับรองบุตรแล้ว และบุตรบุญธรรม

- บิดา มารดา แต่บิดาต้องเป็นบิดาที่ชอบด้วยกฎหมายเท่านั้น

- พี่น้อง ร่วมบิดามารดาเดียวกัน

- พี่น้อง ร่วมบิดาหรือมารดาเดียวกัน

- ปู่ ย่า ตา ยาย

- ลุง ป้า น้า อา

ซึ่งหลักการในการรับมรดกจะเรียงตามลำดับก่อนหลัง โดยถือว่าคู่สมรสที่ยังมีชีวิตอยู่ เป็นทายาทที่เทียบเท่ากับทายาทลำดับที่ 2 และการรับมรดกของทายาทโดยธรรมนี้ จะถือหลักว่าญาติสนิทตัดญาติห่าง โดยที่ญาติลำดับที่ 1 และ 2 จะไม่ตัดซึ่งกันและกัน จะต้องแบ่งมรดกกันตามสัดส่วนที่กฎหมายกำหนดไว้ นั่นหมายถึง บุตร บิดา มารดา และคู่สมรส จะได้รับการแบ่งมรดกในสัดส่วนที่เท่ากัน

สงสัยหรือไม่ เมื่อเสียชีวิต สินทรัพย์ถูกส่งต่ออย่างไร

เมื่อเจ้าของมรดกเสียชีวิต หากผู้ตายมีคู่สมรสตามกฎหมาย จะต้องมีการแบ่งสินทรัพย์ซึ่งถือว่าเป็นสินสมรสให้กับคู่สมรสครึ่งหนึ่งก่อน จึงจะนำส่วนที่เหลือไปเป็นทรัพย์มรดก และคู่สมรสยังมีสิทธิได้รับทรัพย์มรดกต่อด้วย

โดยทรัพย์มรดกที่มีอยู่จะถูกส่งต่อถึงคนในครอบครัว หรือนอกครอบครัว ด้วยวิธีการ 2 รูปแบบ คือ

- กรณีที่มีพินัยกรรม สินทรัพย์จะถูกส่งให้กับผู้รับพินัยกรรม

- กรณีไม่มีพินัยกรรม ทรัพย์มรดกจะถูกส่งต่อให้กับทายาทโดยธรรมตามลำดับ ดังที่ให้ข้อมูลไว้ในตอนต้น

และหากเป็นกรณีที่ผู้ตายไม่มีทายาทโดยธรรม ไม่มีใครที่สามารถรับมรดกได้ ทรัพย์สินนั้นจะตกเป็นของแผ่นดิน ส่วนกรณีที่ผู้ตายมีหนี้สินมากกว่าสินทรัพย์ ทายาทจะไม่ต้องรับผิดชอบส่วนที่เกินกว่ากองมรดกที่ได้รับ

อย่างไรก็ตามการวางแผนมรดกจะต้องคำนึงถึงการวางแผนภาษีมรดกด้วย เนื่องจากทายาทที่ได้รับมรดกจะต้องเสียภาษีการรับมรดกนั้นในอัตราภาษีที่กฎหมายกำหนด คือ

ในกรณีที่ทายาทได้รับมรดกน้อยกว่าหรือเท่ากับ 100 ล้านบาท ไม่จำเป็นต้องเสียภาษีการรับมรดก ทายาทจะต้องเสียภาษีการรับมรดกก็ต่อเมื่อได้รับมรดกเกินกว่า 100 ล้านบาท

ภาษีมรดกเกิน 100 ล้านบาท ที่ทายาทต้องเสีย จะมี 2 อัตรา คือ

- กรณีเป็นผู้สืบสันดานหรือบุพการี จะต้องเสียภาษีมรดกในอัตรา 5%

- กรณีเป็นญาติในลำดับอื่น ๆ จะต้องเสียภาษีมรดกในอัตรา 10%

ทั้งนี้ ในกรณีที่ทายาทได้รับมรดกจากผู้ตายหลายคน ให้นับจำนวนมรดกแยกกัน ยกตัวอย่างเช่น นาย ก. ได้รับมรดกจากบิดา 100 ล้านบาท จะได้รับการยกเว้นไม่ให้ต้องเสียภาษีมรดก ต่อมา นาย ก. ได้รับมรดกจากมารดาอีก 100 ล้านบาท นาย ก. ก็จะยังคงได้รับการยกเว้นไม่ให้ต้องเสียภาษีการรับมรดกนี้เช่นเดียวกัน จะเสียก็ต่อเมื่อได้รับเกิน 100 ล้านบาทต่อครั้งเท่านั้น

ข้อดีของการซื้อประกันชีวิต เพื่อส่งต่อเป็นมรดก

สำหรับใครก็ตามที่ต้องการส่งต่อทรัพย์สิน เช่น เงินสด ให้ลูกหลานหลังจากที่ตัวเองเสียชีวิต ก็สามารถซื้อประกันชีวิตเพื่อส่งต่อเงินประกันชีวิตของตนไว้ให้ลูกหลานต่อไปได้ ถึงแม้ว่าเงินประกันชีวิตดังกล่าวจะไม่ถูกนับเป็นทรัพย์มรดกตามกฎหมายก็ตาม เพราะทรัพย์สินที่จะนับเป็นมรดกได้จะต้องเกิดขึ้นขณะที่เจ้าของมรดกยังมีชีวิตอยู่

ข้อดีของการทำประกันชีวิตเพื่อส่งต่อมรดกให้คนในครอบครัว คือ

- สามารถเลือกซื้อได้ง่าย มีหลากหลายแผนประกันให้เลือก

- สามารถระบุชื่อผู้รับผลประโยชน์ไว้ได้อย่างชัดเจน ทำให้ง่ายต่อการส่งต่อเงินที่สะสมมาให้กับคนที่ตนเองรัก

- การซื้อประกันชีวิตถือเป็นการเพิ่มมูลค่าให้กับทรัพย์สินที่จะส่งต่อให้ทายาท เพราะเงินเอาประกันที่คนในครอบครัวจะได้รับนั้น จะมีจำนวนสูงกว่า เมื่อเทียบกับเบี้ยประกันที่ผู้ทำประกันจ่ายสะสมไว้

- เบี้ยประกันชีวิตใช้ลดหย่อนภาษีได้

ซึ่งทางธนาคารกรุงศรีอยุธยาเองก็มีประกันชีวิตที่เหมาะสำหรับเก็บเป็นเงินมรดกเพื่อส่งต่อให้คนข้างหลังได้ อย่าง “กรุงศรีประกันตลอดชีพ มรดกเพิ่มทรัพย์ 90/5” ให้คุณชำระเบี้ยประกันเพียง 5 ปี แต่ได้รับความคุ้มครองยาวนานถึงอายุ 90 ปี เหมาะสำหรับส่งต่อให้ลูกหลาน มอบความคุ้มครองชีวิต 100% เมื่ออยู่ครบสัญญา และเบี้ยประกันสามารถนำไปลดหย่อนภาษีได้ตามจริงสูงสุด 100,000 บาท

ลงทุนในกองทุนรวม และสินทรัพย์อื่น ๆ ส่งต่ออย่างไรเมื่อเสียชีวิต

สำหรับผู้ตายที่มีทรัพย์สินเป็นเงินฝาก เงินลงทุนไว้ในกองทุนรวม กรณีที่มีการเขียนพินัยกรรมไว้ ผู้รับพินัยกรรมมีหน้าที่ยื่นเอกสารหลักฐานที่เกี่ยวข้อง เช่น ใบมรณะบัตร เพื่อขอปิดบัญชีและรับผลประโยชน์จากบัญชีนั้น ๆ

แต่หากกรณีที่ไม่มีพินัยกรรม และผู้ตายไม่ได้บอกรายละเอียดทรัพย์สินทั้งหมดที่ตนเองมีกับใคร ทายาทโดยธรรมจะต้องยื่นเอกสารเพื่อขอให้ศาลพิจารณาแต่งตั้ง “ผู้จัดการมรดก” เพื่อมาดำเนินการรวบรวมสินทรัพย์และหนี้สินทั้งหมดของผู้ตายเข้าไว้เป็นกองมรดก และจัดสรรให้กับทายาทโดยธรรมตามลำดับ และตามสัดส่วนที่กฎหมายกำหนดไว้

กรณีที่เป็นเงินฝาก เงินลงทุน ที่ทายาทไม่ทราบว่าผู้ตายได้ลงทุนไว้ ผู้จัดการมรดกจะทำหน้าที่ยื่นเอกสารเพื่อขอให้สถาบันการเงินตรวจสอบว่า ผู้ตายมีสินทรัพย์หรือหนี้สินกับสถาบันการเงินนั้นหรือไม่ เพื่อทราบและยื่นขอปิดบัญชีเงินฝาก และกองทุนรวม ดังกล่าว หากเป็นสินทรัพย์ประเภทอสังหาริมทรัพย์ผู้จัดการมรดกจะต้องไปยื่นเอกสารกับกรมที่ดินเพื่อดำเนินการในส่วนที่เกี่ยวข้องต่อไป

จะเห็นได้ว่าการวางแผนเรื่องมรดก และเตรียมความพร้อมในการทำพินัยกรรมไว้นั้น เป็นเรื่องที่ไม่ควรมองข้าม เพื่อลดปัญหาและความยุ่งยากที่จะเกิดขึ้นกับทายาท และสำหรับใครที่สนใจอยากวางแผนมรดก หรือยังไม่ค่อยมั่นใจในสิ่งที่ตนเองวางแผนไว้ สามารถติดต่อ KRUNGSRI PRIME เพื่อพูดคุยและขอรับคำปรึกษาจากผู้เชี่ยวชาญด้านการวางแผนมรดกเพื่อส่งต่อทรัพย์สินให้กับคนที่ต้องการ ผ่านช่องทางฮอตไลน์ 02-296-5959 ทุกวันจันทร์-ศุกร์ เวลา 9.00 น.-17.00 น. หรือฝากข้อมูลเพื่อให้ที่ปรึกษาทางด้านการเงินจาก KRUNGSRI PRIME ติดต่อกลับก็ได้เช่นกัน

หมายเหตุ ลูกค้าควรทำความเข้าใจในรายละเอียด ความคุ้มครองและเงื่อนไข ก่อนตัดสินใจสมัครทำประกันภัย